ごうぎんでNISA(少額投資非課税制度)を始めよう

NISAとは、投資初心者をはじめとする、幅広い年代の方の資産形成をサポートする制度です。NISAを活用することで、非課税のメリットを受けながら、賢く資産形成ができます。

動画で学ぶ!NISA

2024年からスタートしたNISAについて

2023年までのNISAで運用している方へ

だからNISA

NISAを始めるには?

NISAを始めるには証券口座の開設が必要です。

NISAってどんな制度?

NISAとは、少額投資非課税制度の愛称で、2014年に始まった個人投資家の資産形成を応援する制度です。

NISA口座で購入した金融商品の売却益・配当金・分配金等が非課税になります。

NISAを活用することで非課税のメリットを受けながら、賢く資産形成ができます。

- 上場株式等の配当金等は、株式数比例配分方式を利用して受領する場合のみ非課税となります。

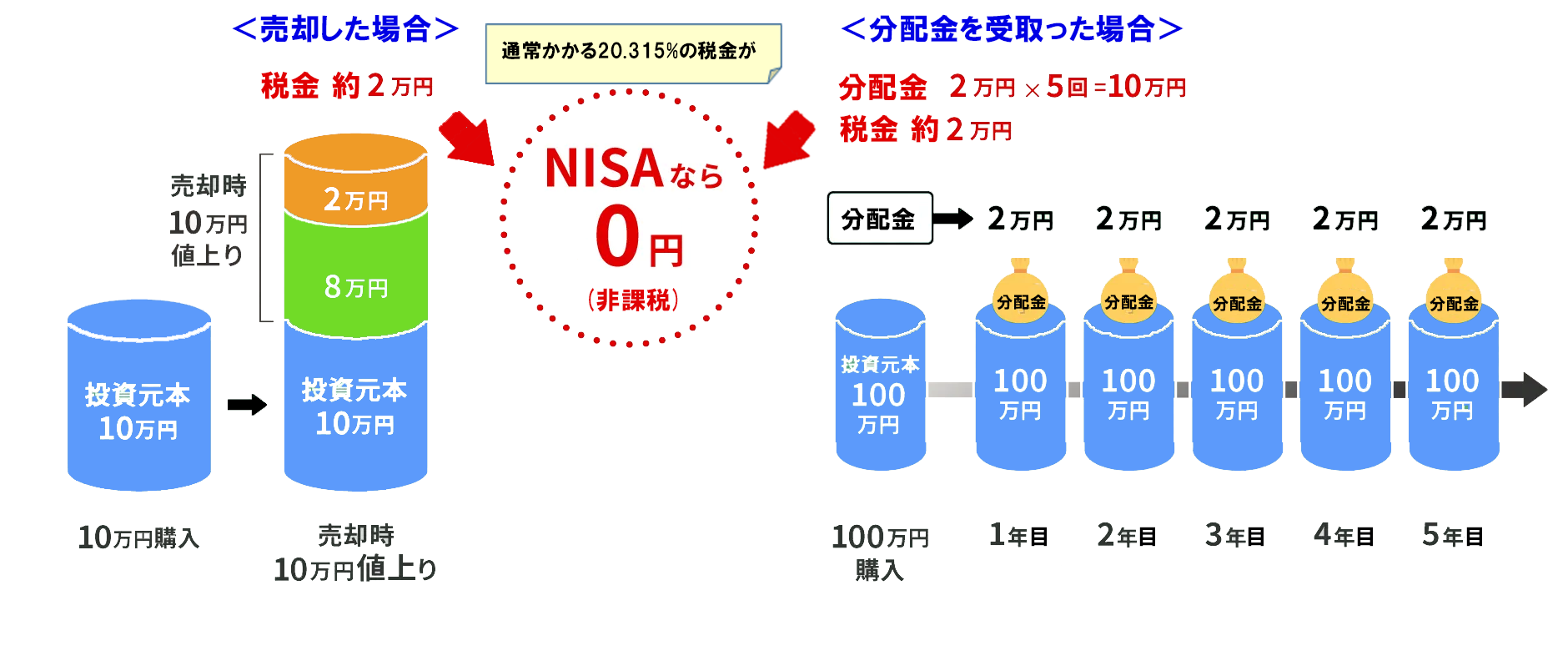

NISAの最大のメリットは非課税

(例)投資信託の場合

- 上記の図は、投資信託取引および分配金が支払われた場合のシミュレーションです。

- 投資信託の分配金には、課税対象になる「普通分配金」と非課税扱いとなる「元本払戻金(特別分配金)」があります。 「元本払戻金(特別分配金)」は元本の払い戻しに相当し、利益として受け取るものではないため、課税口座(特定口座や一般口座)においても、そもそも非課税であり、NISAの非課税のメリットは享受できません。

- 分配金額は、委託会社が基準価額水準、市況動向などを勘案して決定するためあらかじめ約束されたものではありません。また分配金額が少額の場合には分配を行わないこともあります。

ごうぎんのNISAの特徴

野村證券㈱との金融商品仲介業務で豊富な商品ラインナップが実現!

豊富な商品ラインナップからお選びいただけます。

大切なお金のこと。

ごうぎん窓口があなたの味方です。

お困りごとやご質問があれば、お気軽にご相談いただけます。

より専門的なご相談は、ごうぎんコンサルティングプラザへ!

銀行と証券会社の強みを合わせてご提案いたします。

コンサルサルティングプラザの連絡先はこちら

NISAで購入できる商品

NISAで購入できる商品は、上場株式や投資信託などです。

「つみたて投資枠」と「成長投資枠」の2つの投資枠がありますが、「つみたて投資枠」と「成長投資枠」では対象商品が異なります。

どのような商品がNISAの購入対象商品なのか見てみましょう。

上場株式・公募株式投資信託等

一部除外商品あり(※2)

- 2 成長投資枠は、次のものを除きます。①整理・監理銘柄②信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等

NISA制度のポイント

新しくなったNISA制度は、投資枠の拡大、投資期間の無期限化など、これまで限定的なものであった2023年までのNISA制度と比べて、恒久的な制度となり、安定的な資産形成の大きな味方となりそうです。 2023年までのNISA制度にはなかった特徴的な「3つのポイント」を押さえておきましょう。

「非課税投資枠が拡大」

これまでつみたてNISAが40万円、一般NISAが120万円だった年間非課税投資枠が、新しくなったNISAでは360万円と大幅に拡大

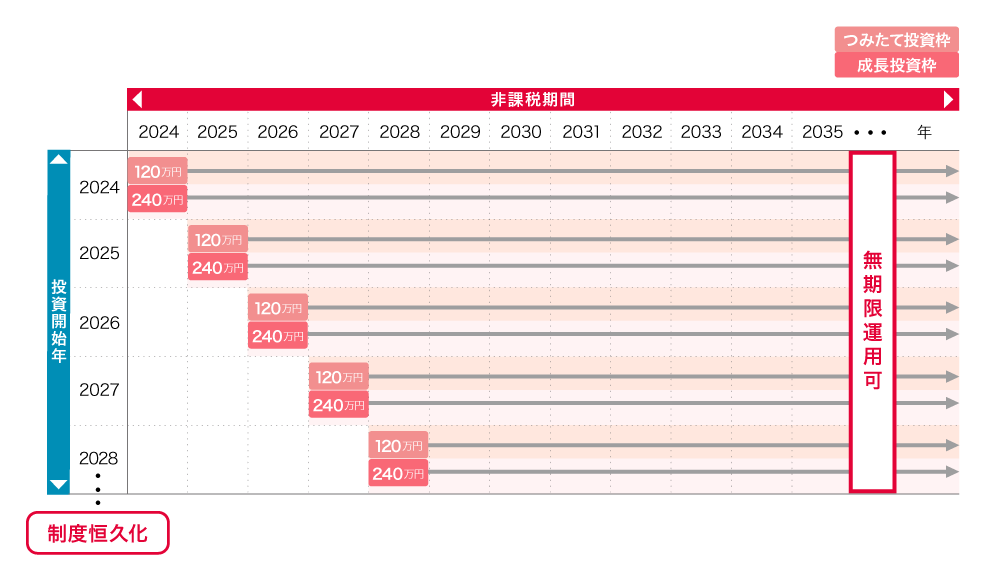

「非課税保有期間が無期限」

2023年までのNISAでは有限だった非課税保有期間が、無期限(恒久化)となり、これまでよりも長期的な投資が可能

「売却で投資枠が復活」

2023年までのNISAでは売却しても投資枠は復活しませんが、新しくなったNISAでは売却分の非課税保有限度額が翌年以降、再利用可能

NISA制度の概要

| つみたて投資枠 | 成長投資枠 | ||

|---|---|---|---|

| 制度の併用 | 同時併用可 | ||

| 投資枠 | 年間投資枠 | あわせて360万円 | |

| 120万円 | 240万円 | ||

| 非課税保有 限度額(総枠) |

1,800万円※1 (うち成長投資枠は最大1,200万円まで保有可能) |

||

| 投資期間 | 口座開設・非課税期間 | 無期限(恒久化) | |

| 対象年齢 | 18歳以上 | ||

| 対象商品 | 投資信託 (条件を満たした商品のみ※2) |

上場株式・投資信託など (一部除外商品あり※3) |

|

| 購入方法 | 積立 | 一括(スポット)・積立 | |

- 簿価(=取得価額)残高方式で管理(枠の再利用が可能)

- 長期の積立・分散投資に適した公募株式型投資信託で、金融庁への届出商品に限定

- 次のものを除きます。

①整理・監理銘柄②信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等

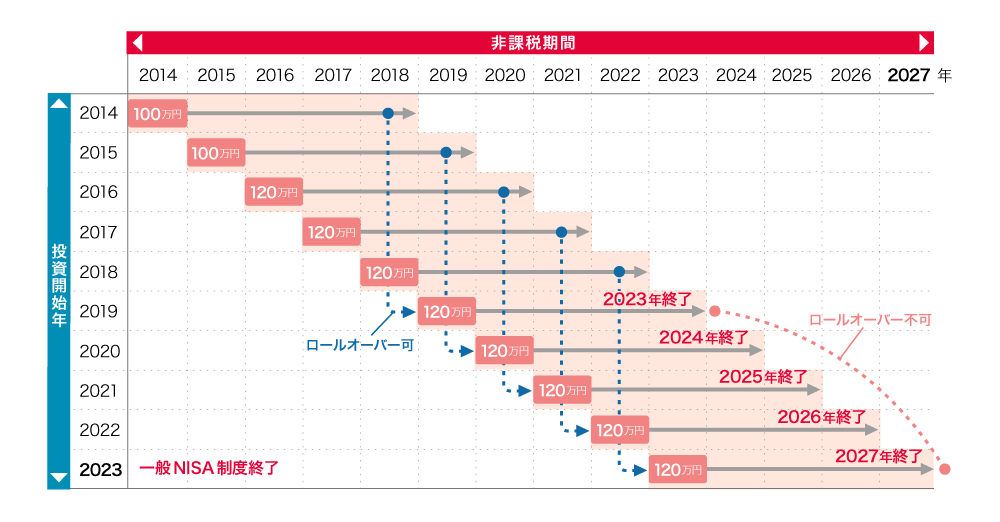

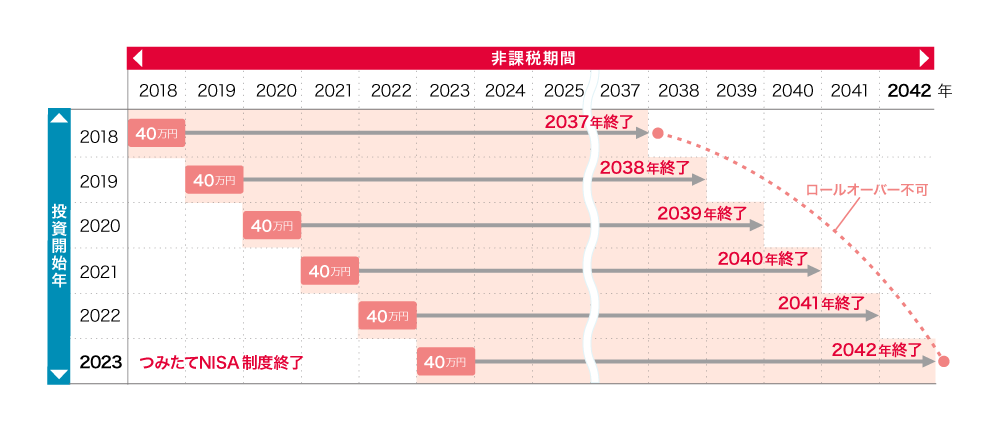

各制度の非課税期間について

2023年までにつみたてNISA・一般NISAで投資した分は、新しくなったNISAの非課税保有限度額(総枠)とは別枠で、非課税期間終了まで運用が継続できます。

ただし、各制度は非課税期間が異なりますので、それぞれの注意点を押さえていきましょう。

NISAの非課税期間

新しくなったNISAでは、成長投資枠とつみたて投資枠の併用が可能となり年間投資上限額が最大360万円に拡大されました。 生涯非課税限度額が最大1,800万円(うち成長投資枠は最大で1,200万円まで)で、非課税期間が無期限化され、制度が恒久化されることから、人生100年時代にあわせた長期的な資産形成に活かすことができます。

【参考】ジュニアNISAは2023年で制度終了となりますが、18歳になるまでは非課税期間が継続できます。

一般NISAの非課税期間(2023年末で制度終了)

2023年末で一般NISA・つみたてNISAともに制度が終了となりますが、

非課税期間終了までは引き続き運用可能です。

ただし、新しくなったNISAへは移管できないため、以下のどちらかとなります。

①非課税期間終了前に売却する

②非課税期間終了時に課税口座に払い出し

つみたてNISAの非課税期間(2023年末で制度終了)

2023年にスタートしたつみたてNISAは、2042年の非課税期間の終了まで運用が継続できます。

本資料は2024年1月から開始された「新しいNISA制度」の概要説明を目的として作成したものであり、同制度のすべてを説明したものではありません。また、本資料の内容は、令和5年度税制改正、金融庁ウェブサイトに掲載された情報、および山陰合同銀行、野村證券が信頼できると考える情報に基づいて作成しておりますが、今後、内容が変更されることもありますので、本資料の内容についても事前の告知なく変更する場合があります。

NISAのよくあるご質問

- NISA口座で購入した株式や投資信託を他社に設定したNISA口座に移管することはできますか?

-

移管できません。

- 他社からごうぎんにNISA口座を変更することができますか?

-

年単位で金融機関の変更が可能です。

※変更したい年の1月1日以降、変更前の金融機関のNISA口座で買付けがあった場合は、その年分については金融機関変更をすることはできません。 - 金融機関変更を行うための手続き方法について教えてください。

-

現在NISA口座を開設している金融機関が発行する「勘定廃止通知書」(※1)または「非課税口座廃止通知書」(※2)(以下「廃止通知書等」)のいずれかの提出が必要です。また、ご提出いただく代わりに廃止通知書等に記載された必要事項を「非課税口座開設届出書」にご記入いただくことも可能です。

お客さまのご意向により必要書類が異なりますので、ご確認のうえ必要書類をご用意ください。

※1 NISA口座で買付する金融機関を変更する場合は、「勘定廃止通知書」

→他社のNISA口座で保有しているお預りは、同NISA口座にて保有し続けることができます。

※2 NISA口座を廃止した後、NISA口座を再開設する場合は、「非課税口座廃止通知書」

→他社のNISA口座で保有しているお預りは、NISA口座の廃止に伴い課税口座に移管されます。STEP1

変更前の金融機関での変更手続き

STEP2

当行に必要書類を請求

STEP3

当行に必要書類を提出

STEP4

金融機関変更の完了

- ごうぎんから他の金融機関にNISA口座を変更することができますか?

-

お手続きに必要な書類をお送りしますのでお取引店までお申し出ください。

NISA関連動画&コラム

動画

新しいNISAを活用したつみたて投資の魅力

ライフイベントに備える編

つみたて投資は無理なくボーナス活用編

コラム

※野村アセットマネジメントのホームページにリンクします

NISAのご利用にあたり、ご留意いただきたい事項

- 日本にお住まいの18歳以上の方(NISAをご利用になる年の1月1日現在で18歳以上の方)が対象です。

- すべての金融機関を通じて、同一年内におひとり様1口座に限り利用することができます。

- 特定預り、一般預りで保有している上場株式等をNISA預りに移管することはできません。

- NISA預りとして保有している上場株式等をNISA預りのまま、他社に移管することはできません。

- 年間投資枠はつみたて投資枠は120万円、成長投資枠は240万円です。また非課税保有限度額(総枠)は、成長投資枠・つみたて投資枠合わせて1,800万円、そのうち成長投資枠は最大で1,200万円までとなります。なお、非課税保有限度額については、NISA口座で上場株式等を売却した場合、当該売却した上場株式等が費消していた分だけ非課税保有額(NISA口座で保有する上場株式等の残高)が減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。

- NISA預りに係る配当金等や売却損益等と、特定預り、一般預りとの損益通算はできません。また、NISA預りの売却損は税務上ないものとみなされ、繰越控除はできません。

- NISA預りから払い出された上場株式等の取得価額は、払出日の時価となります。

- NISA預りとして保有している公募株式投資信託の分配金は非課税となります。ただし、当該分配金を再投資する際、当行ではNISA預り以外のお預り(特定預りや一般預り)でのご購入となります。

- 投資信託の分配金のうち、元本払戻金(特別分配金)は、NISA預りでの保有であるかどうかにかかわらず非課税であるため、NISA預りにおける非課税のメリットは享受できません。

- お客様のご住所・お名前・お取引店が変更となる場合または国外に出国する場合等は、所定の書類をご提出いただく必要があります。

- 成長投資枠、またはつみたて投資枠で買付けた投資信託について、原則として年1回、信託報酬等の概算値を通知いたします。

成長投資枠のご利用にあたり、特にご留意いただきたい事項

- 当行が成長投資枠で取扱う金融商品は、上場株式、上場投資信託、不動産投資信託、公募株式投資信託等(ただし上場新株予約権付社債、国外の取引所に上場している株式等、外国籍の公募株式投資信託等、整理・監理銘柄に該当する上場株式、信託期間20年未満又はデリバティブ取引を用いた一定の投資信託等、もしくは毎月分配型の投資信託等を除く)です。

なお、2024年8月19日以降、当行が成長投資枠で取扱う金融商品に、国外の取引所に上場している委託元金融商品取引業者所定の株式等を追加します。 - 国内の上場株式等の配当金等は、株式数比例配分方式を利用して受領する場合のみ非課税となります。株式数比例配分方式のお申込みはお取引店にお申付けください

つみたて投資枠のご利用にあたり、特にご留意いただきたい事項

- 当行がつみたて投資枠で取扱う金融商品は、委託元金融商品取引業者で選定した、法令等の要件を満たす公募株式投資信託等になります。

- つみたて投資枠のご利用には、積立契約(累積投資契約)を締結いただく必要があります。この契約に基づき、定期かつ継続的な方法で買付けが行われます。

- 法令により、当行は、NISA口座に初めてつみたて投資枠を設けた日から10年を経過した日、及び同日の翌日以後5年を経過した日ごとの日における、お客様のお名前・ご住所について確認させていただきます。確認ができない場合は、新たに買付けた金融商品をNISAへ受入れることができなくなります。

つみたて投資枠を利用した投資信託のお取引について

購入時手数料はございません。なお、換金時には基準価額に対して最大2.0%の信託財産留保額を、投資信託の保有期間中には信託財産の純資産総額に対する運用管理費用(信託報酬)(最大1.65%(税込み・年率))等の諸経費をご負担いただく場合があります。

投資信託は、主に国内外の株式や公社債等の値動きのある証券を投資対象とするため、当該資産の価格や為替の変動等により基準価額が変動することから、損失が生じるおそれがあります。個別の投資信託ごとに費用やリスクの内容や性質が異なりますので、ご投資にあたっては目論見書や契約締結前交付書面をよくお読みください。

- 金融商品仲介業務は、証券会社が取扱っている商品(取引)の注文を銀行が証券会社へ仲介する業務です。

- 金融商品仲介業務で取扱う商品は預金ではなく、預金保険制度の対象ではありません。また投資元本および利回り・配当が保証されている商品ではありません。

- 金融商品仲介業務で取扱う有価証券等は、金利・為替・株式相場等の変動や、有価証券の発行者の業務または財産の状況の変化等により価格が下落し、損失が生じるおそれがあります。また、お取引による損益は、お客さまご自身に帰属します。お取引は、お客さまご自身の責任と判断で行っていただきますようお願いします。

- 金融商品仲介業務で取扱う商品のお取引は、クーリング・オフの対象にはなりません。

- 委託金融商品取引業者の商品であっても、当行がお取扱をしていないものがあります。

- お客さまの金融商品仲介口座は委託金融商品取引業者に開設され、口座開設後の有価証券の売買等のお取引についても、お客さまと委託金融商品取引業者のお取引になります。

- お客さまの有価証券等は委託金融商品取引業者に開設された口座でお預りのうえ、委託金融商品取引業者の資産とは分別して保管されますので、委託金融商品取引業者が破綻した際にも委託金融商品取引業者の整理・処分等に流用されることはなく、原則として全額保護されます。

- お客さまの個人情報や取引関係情報は、お客さまが口座を開設する委託金融商品取引業者と当行で共有します。なお当該情報については当行並びに委託金融商品取引業者のそれぞれにおける個人情報の利用目的の範囲内で利用いたします。

- 当行において金融商品仲介業務でのお取引をされるか否かが、お客さまと当行の融資等他のお取引に影響を与えることはありません。また、当行での融資等のお取引内容が金融商品仲介業務でのお取引に影響を与えることはありません。

- 各商品等には価格の変動等による損失が生じるおそれがあります。また、お取引に際しては手数料等がかかる場合があります。商品ごとに手数料およびリスクは異なりますので、商品のご検討、お申込みにあたっては必ず事前に商品ごとの契約締結前交付書面、上場有価証券等書面、目論見書等をご確認のうえ、ご自身でご判断下さい。

- お申込みにあたっては、原則ご本人さまのお手続きとさせていただいております。

- この画面は山陰合同銀行が作成した資料です。

商号等:株式会社山陰合同銀行

登録金融機関:中国財務局長(登金)第1号

加入協会:日本証券業協会

商号等:野村證券株式会社

金融商品取引業者:関東財務局長(金商)第142号

加入協会:日本証券業協会、一般社団法人日本投資顧問業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会